こんにちは、公認会計士のなおです。

相続税と聞くと、難しいイメージをお持ちの方は多いのではないでしょうか。

相続税の納付は、亡くなった翌日から10か月以内に行う必要があり、

何も知識がない状態ですと何から手を付けていいのかわからず不安になりますし、

手際よく行わないと期限に間に合わないなんてことにもなりかねません。

そこで今回は、相続税の基本的な計算についてわかりやすく解説していこうと思います。

筆者の権威性

私は、公認会計士で、税理士登録もしていて税理士でもあります。

相続税とは

相続税とは、配偶者や子どもなど(相続人等)が死亡した人(被相続人)の財産を相続した場合に、相続した財産の価額をもとにかかる租税のことです。

簡単にいうと、亡くなった方がなくなったときに所有していた財産について課税される税金です。

相続税の計算方法

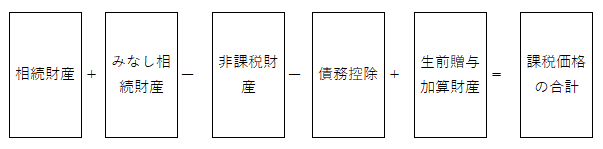

Step1課税価額の合計を計算

みなし相続財産とは

みなし相続財産とは、相続や遺贈によって取得した財産でなくても、

実質的には相続や遺贈により財産を取得したことと同様の経済効果があるものとして認められる場合に、

相続や遺贈によって取得したものとみなして相続税が課せられるものです。

代表的なものとして、生命保険金や退職手当金・功労金があげられます。

非課税財産

非課税財産とは、財産の性格上、社会政策上の問題、国民感情などを考慮した場合に、

課税することが望ましくないものについて非課税財産として、相続税が課税されない財産のことです。

主に、心身障害者共済制度の給付金受給権や生命保険金・退職金の一定の金額(500万×法定相続人)があげられます。

債務控除

債務控除とは、被相続人(亡くなった方)が残した債務のことを言います。

具体的には、借入金、葬式費用、未払金(未払医療費、未払飲食費等)です。

葬式費用は、仮葬式・本葬式の費用で、香典返しなどの費用は含みません。

こういった点は、非常に細かく規定されており、間違いが多発する箇所なので、不安な方は税理士に問い合わせしたほうがいいです。

相続でお困りなら税理士ドットコム

生前贈与加算財産

生前贈与加算とは、相続の開始が近いことを知った相続人等が被相続人の財産を少しでも生前に贈与を受けることで、相続税を減額しようとする行為を防止するために作られたものです。

被相続人の死亡前3年以内に行われた贈与財産については、相続財産に加算されますので中止が必要です。

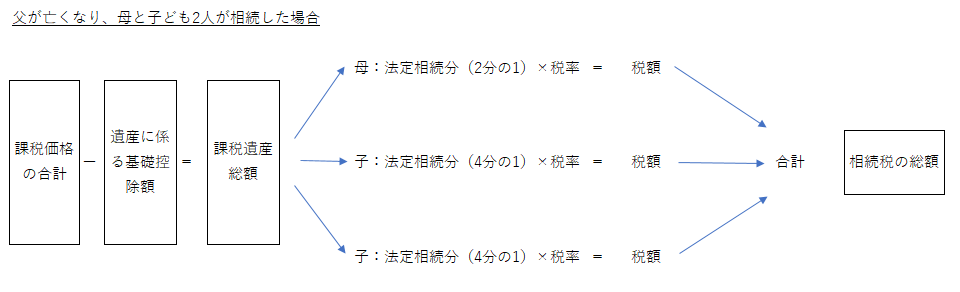

Step2相続税の総額を計算

基礎控除額

基礎控除額は以下の計算式で求められます。

3,000万+600万×法定相続人の人数

例えば、父が亡くなり、母1人と子ども2人が法定相続人の場合は、

3,000万+600万×3=4,800万円となります。

法定相続人・法定相続分

法定相続人は、放棄を含んだ相続人をいいます。

なので、放棄をしたとしても相続人としてカウントされます。

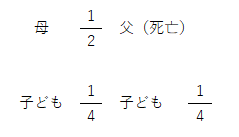

法定相続分とは、相続する割合を示します。

例えば、父、母、子供2人の4人家族で、父が死亡した場合

以下の割合になります。

配偶者である母が2分の1、残りの2分の1を子ども2人で分け合うので4分の1になります。

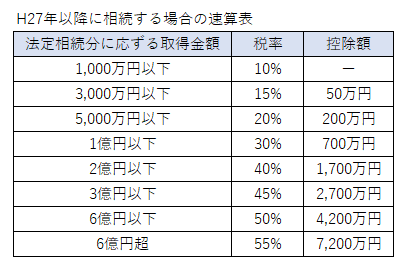

税率

税率は以下です。

基礎控除額が課税価額の合計額を超える場合には、相続税の申告は不要です。

申告が不要か確認したい場合は、こちらの記事を参考にしてください。

-

相続税の申告を行わなくていい場合と注意点をわかりやすく解説

スポンサーリンク こんにちは、公認会計士のなおです。 相続税の申告と聞くと、難しいイメージをお持ちの方は多いのではないでしょうか。 相続税の申告は、亡くなった翌日から10か ...

続きを見る

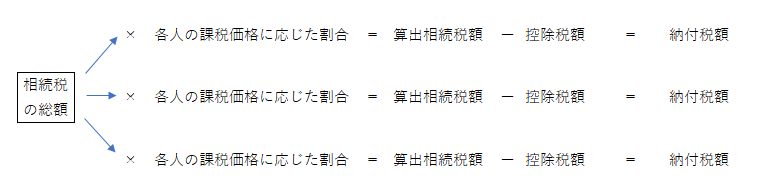

Step3納付税額の計算(ゴール!!)

各人の課税価格に応じた割合

各人の課税価格に応じた割合とは、先で述べた法定相続分とは異なり、実際に相続を受ける相続割合のことです。

例えば、実際の相続は、母が家(1,000万円)、2人の子どもが現金500万円だとすると、

母の課税価格に応じた割合

1,000÷2,000=0.5

子どもの課税価格に応じた割合

500÷2,000=0.25

となります。

控除税額

控除税額には、たくさんの種類があり、配偶者税額控除、未成年者控除、障害者控除、相次相続控除、外国税額控除等があります。

これらは、配偶者や未成年者、障害者が相続した場合には、相続税の負担が重すぎるので、優遇されています。

また父が亡くなってすぐに母が亡くなった場合などの相次いで亡くなった場合にも相続税が優遇されています。

おわりに

相続税の基本的な計算方法について解説しましたが、いかがでしたでしょうか。

相続税の計算は、相続価額に税率をかけるといった簡単な計算ではなく、

法定相続分での相続税を計算した後、各人の課税価格に応じた割合で相続税を算出する2段階の計算が必要です。

初めて相続を経験する方には、何がみなし相続財産に該当するのかや、葬儀費用はどこまで含めていいかなど判断が非常に難しく感じるでしょう。

個人で適当に申告してしまうと相続税納付後の税務調査で見つかる可能性は高く、相続税を追加納付するケースも多くあります。

相続財産が多い場合や、個人で相続の申告を行うのは難しいという場合は、税理士を使いましょう。

税理士を使うことで、相続税の申告をした後の税務調査にかかわるリスクも大幅に軽減されます。

相続に関する業務は年中あるわけではなく案件としても少ないので、税理士でも相続に強い税理士と強くない税理士がいます。

税理士ドットコムなら相続に強い税理士がたくさんいるので、すぐに紹介してくれます。

相続にお困りの方は、税理士ドットコムでご相談ください。